Annuitetsmetoden

Från Rilpedia

Denna artikel handlar om metoden för investeringskalkylering. För låneformen, se annuitetslån.

Annuitetsmetoden är en metod för investeringskalkyl. Den är nära kopplad till nuvärdemetoden. Metoden anger hur lönsam en investering är utslaget på investeringens livstid. Det erhållna värdet, annuiteten, anges som regel i kronor per år. Metoden är fördelaktig exempelvis om det ska fattas beslut om att köpa eller leasa en maskin eller dylikt, då resultatet blir direkt jämförbart med kostnaden för leasing. Den är även fördelaktig om investeringsalternativ med olika lång ekonomisk livslängd ska jämföras, eftersom det är resultat per år som erhålls.

Innehåll |

Beräkningar

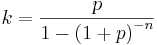

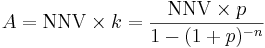

Om nettonuvärdet redan är beräknat, kan detta enkelt fördelas över investeringens ekonomiska livslängd. Det multipliceras då helt enkelt med annuitetsfaktorn.

- p = kalkylränta

- k = annuitetsfaktor

- A = annuitet

- NNV = nettonuvärde

- n = ekonomisk livslängd

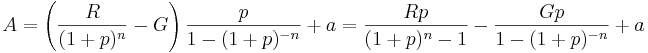

Ska annuiteten beräknas direkt för en investering som har jämnt fördelade årliga inbetalningsöverskott, fördelas helt enkelt investeringskostnaden och nuvärdet av restvärdet (värdet då investeringens ekonomiska livslängd upphör) över tiden.

- a = årligt inbetalningsöverskott (inbetalningar - utbetalningar)

- G = grundinvestering

- R = restvärde

Om betalningsströmmarna är ojämna över investeringens ekonomiska livslängd, fungerar tyvärr inte den sistnämnda metoden. Då måste nuvärdet (alternativt slutvärdet) beräknas först, för att därefter fördelas med den första metoden ovan.

Annuitetskvot

Annuitetskvoten, även kallad ROI efter engelskans Return on Investment, är annuiteten delat med grundinvesteringen. Den kan fylla samma funktion som kapitalvärdekvoten, vid investeringar med olika livslängd. Det innebär i stort sett att den bara fyller en funktion vid jämförelser av investeringar av olika storlek och livslängd, och endast när kapitalknapphet råder. Den indikerar även investeringens räntabilitet.

I sin enklaste form kan den beräknas som:

För kortsiktiga investeringar, maximalt cirka ett år, kan helt enkelt summan av inbetalningsöverskotten delas med grundinvesteringen.

Referenser

Tryckta Källor

- Nurmis, Peter; Ogi Chun: Övningskompendium, Kalkylering & rationalitet, Stockholms Universitet/Reproenheten, Stockholm [1994] 1997 "Formler",, 3:e uppl. (svenska).

- Andersson, Göran: Kalkyler som beslutsunderlag, Studentlitteratur, Lund [1983] 2001, 5:e uppl. (svenska). ISBN 91-44-01910-6.

Webbkällor

- Tyskspråkiga Wikipedia, Annuitätenmethode (29 maj 2008)

- Engelskspråkiga Wikipedia, Equivalent annual cost (29 maj 2008)

- Paul Björnsson. ”Investeringsbedömning” (på sv) (PDF). Institutionen för teknisk ekonomi och logistik, Lunds Tekniska Högskola. http://www.iml.lth.se/kurser/mio201/Material/Investeringar/F1oF2_Inv.PDF. Läst 1 juni 2008.

Se även

Externa Länkar

- Beräkna på webben

- Beskrivning av hur beräkningen går till i Microsoft Excel och OpenOffice.org Calc