Investeringskalkylering

Från Rilpedia

Investeringskalkylering är arbetet med att göra bedömningar av långsiktiga investeringars lönsamhet. Investeringskalkyler används i många sammanhang för att bedöma långsiktiga investeringar. Företag använder dem för att planera inköp av ny utrustning och nya lokaler, bedöma nya produkter, jämföra olika tillverkningsmetoder, och så vidare. Banker och fondförvaltare använder dem för att sätta riktpriser för värdepapper, vilket berör alla som sparar i aktier och obligationer. Stat och kommun använder dem i många sammanhang för investeringsbeslut. Även privatpersoner kan använda dem, exempelvis för att planera sitt sparande.

Innehåll |

Översikt

En investeringskalkyl kan användas huvudsakligen i två syften.

- För att bedöma om en viss given investering är lönsam eller ej.

- För att bedöma vilket av flera investeringsalternativ som är ekonomiskt mest fördelaktigt.

Detta kan göras på flera olika sätt beroende dels på hur noggrann man vill vara och dels vilket syfte man har. Det kan också finnas andra faktorer att ta hänsyn till, till exempel svårigheter att få fram nytt kapital.

Det bör påpekas att i princip samma metoder kan användas även för att bedöma olika finansieringsalternativ. Ett lån kan ses som en investering av långivaren, men ett finansieringsalternativ av låntagaren. Låntagarens bedömning av vilken lånetyp som är ekonomiskt mest fördelaktigt kan då avgöras på samma sätt som om det hade gällt en investering.

Grundläggande termer

Inom investeringskalkylering används en rad begrepp. Många av dessa är olika formar av ekonomiska data, antingen indata eller beräknade genom metoderna nedan. Den symbol som står före begreppen används i matematiska formler på denna sida, eller i metodernas huvudartiklar.

-

G Grundinvestering; anskaffningsvärde. Den kostnad som tas direkt vid investeringstillfället. Eventuella påföljdskostnader räknas inte som grundinvestering. R Restvärde, skrotvärde eller utrangeringsvärde. (en: salvage value, terminal value.) Kvarvarande värde av en investering när dess ekonomiska livslängd är slut. Termerna skrotvärde respektive utrangeringsvärde föredras ofta när det gäller industriella investeringar, som maskiner och liknande. Restvärde är en mer generell term, som även kan användas om en obligations nominella värde. I Inbetalningar under investeringens livslängd. Restvärdet är alltså inte medräknat. U Utbetalningar under investeringens livslängd. Grundinvesteringen är inte medräknad. a Inbetalningsöverskott. Differensen av inbetalningar och utbetalningar. C Betalningsström, kassaflöde vid ett givet tillfälle. Detta inkluderar inbetalningsöverskott, restvärde och grundinvestering. p Kalkylränta. I formler är detta värde aldrig i procentenheter, det vill säga 7% skrivs som 0,07 (7 hundradelar). Räntan behöver inte vara på årsbasis. I beräkningar antas den alltid vara på samma period (exempelvis kvartal) som anges av livslängden. En årsränta på 8% måste alltså delas på 4 för kvartalsberäkningar. n Ekonomisk livslängd för investeringen. i Anger tid eller tillfälle. Används som index för att specificera exempelvis betalningsströmmar vid ett givet tillfälle, i uttryck som Ci, ai, Ui och liknande. Investeringstillfället anges som 0, livslängdens slut som n.

Övriga begrepp förklaras efter hand de presenteras i texten. Deras matematiska symboler visas i fetstil inom parentes i samband med att termen introduceras.

Kalkylränta

- Huvudartikel: Kalkylränta

Kalkylränta är ett mycket viktigt begrepp inom investeringskalkylering. De flesta metoder använder sig av kalkylräntan för att jämföra betalningsströmmar vid olika tillfällen i tiden. Kalkylräntan är den ränta som ska motsvara investerarens avkastningskrav, oavsett om det sedan är lån eller egna pengar (främmande och eget kapital) som bekostar investeringen. Den ska ta hänsyn till räntan för lånat kapital, men också ränteintäkter från alternativa investeringar. Den ska även ta hänsyn till risker med investeringar.

Det är viktigt för alla metoder där kalkylräntan är inblandad att man vet om man vill ha realt eller nominellt värde. Man måste då vara konsekvent med att hålla sig antingen till realvärde och realränta, eller till nominellt värde och nominell ränta.

För industriella investeringar kan det vara lättare att använda reala värden. Det är lättare att utgå från en fast prisnivå och fasta räntenivåer. Att förutsäga prisrörelser, ränteförändringar och allmän inflation är betydligt svårare. Notera dock att kalkylräntan måste kompensera för detta. En kalkylmässig inflation måste dras ifrån den. Det är också nödvändigt att använda nominell ränta om skatter ska med i kalkylen, då dessa beräknas på de nominella beloppen i framtiden.

För finansiella investeringar används oftast nominella värden, då dessa många gånger är kända eller lättare att uppskatta.

Metoder

Det finns ett antal metoder för att bedöma investeringens lönsamhet. Olika metoder lägger tonvikt vid olika faktorer. Det är inte alltid en metod lämpar sig för jämförelser mellan investeringsobjekt, och det är inte alla metoder som är lämpliga för att göra lönsamhetsbedömningar av enskilda projekt.

Payback-metoden

- Huvudartikel Payback-metoden

Payback-metoden är den enklaste investeringskalkyleringen och den mest intuitiva. Det beräknas hur lång tid, payback tid (T), det kommer att ta innan en investering har återbetalat sig, det vill säga den ökade inkomsten/minskade kostnaden har kompenserat för grundinvesteringen. Ett exempel: om investeringen kostar 50 000 kr och kommer ge en ökad vinst med 10 000 kr per år är pay off-tiden fem år.

I praktiken är det den vanligaste metoden[1], i synnerhet vid större investeringar som måste återbetalas snabbt. Den fungerar väl i många sammanhang, och för mindre företag och privatpersoner är den ofta fullt tillräcklig. Den fungerar som regel även bra för grovsållning.

Nackdelen med payback-metoden är att den (som regel) inte tar hänsyn till att pengar är mer värda idag än om några år, och fungerar därför bäst på mindre långsiktiga projekt. Den tar heller ingen hänsyn till vad som händer efter payback tiden, det vill säga vilka inkomster/utgifter företaget/personen/objektet får in därefter.

- En investering är lönsam om den har en payback tid som är kortare än ett förutbestämt värde. Oftast är detta värde det samma som investeringens ekonomiska livslängd.

- Vid jämförelser är kortast payback tid bäst.

Nuvärdemetoden

- Huvudartikel Nuvärdemetoden

Nuvärdemetoden beräknar vad de framtida utgifterna och inkomsterna har för värde idag, nuvärdet (NV) genom att diskontera framtida betalningsströmmar. Det är också en vanlig metod[1], i synnerhet hos större företag och organisationer, då den ger ett ”dagspris” på investeringens värde. Den tar även hänsyn till alla in- och utbetalningar som investeringen genererar, samt när de uppstår.

- Om nuvärdet är större än grundinvesteringen är investeringen lönsam.

- Högst nuvärde är fördelaktigast, vid en jämförelse. Notera dock att jämförelser håller bara om investeringsalternativen har samma livslängd! Nuvärdesmetoden stora nackdel, förutom att den är mer komplicerad än payback-metoden, är att det inte går att jämföra projekt som löper över olika lång tid.

Ibland används nettonuvärdet (NNV), skillnaden mellan nuvärdet och grundinvesteringen, istället. Det tar alltså även hänsyn till kostnaden vid investeringstillfället.

- Om nettonuvärdet är större än noll är investeringen lönsam

- Störst nettonuvärde är fördelaktigast vid en jämförelse. Liksom för nuvärdet går det inte att jämföra alternativ med olika livslängd.

Slutvärdemetoden

- Huvudartikel Slutvärdemetoden

Slutvärdemetoden påminner mycket om nuvärdemetoden, men beräknar vad betalningsströmmarna är värda vid slutet av investeringens livslängd istället för värdet vid investeringstillfället. Den gör en ränta-på-ränta-beräkning av inbetalningar och utbetalningar. Metoden används sällan av företag. Däremot är det vanligt att slutvärdet (SV) används för sparformer som riktar sig till privatpersoner. (Hur mycket har jag när jag går i pension?)

- Slutvärdet kan användas som målsättning för sparande.

- Slutvärdet ger ingen direkt uppfattning om lönsamhet; även grundinvesteringen måste räknas upp med diskonteringsfaktorn. Skillnaden mellan dessa ger en kalkylmässig framtida vinst.

- Slutvärdet jämfört med grundinvesteringen ger en ”nominell vinst”; den säger någonting om investeringens förräntning, och kan även säga någonting om skatteeffekter.

- Vid jämförelser är högst slutvärde fördelaktigast. Precis som nuvärdet kan det inte jämföras för investeringar med olika livslängd.

Annuitetsmetoden

- Huvudartikel Annuitetsmetoden

Annuitetsmetoden slår ut nettonuvärdet på investeringens livslängd, så att ett årligt belopp, annuiteten (A), erhålls. (Annuiteten kan naturligtvis beräknas även på andra perioder än år.) Detta värde lämpar sig bra för jämförelser mellan investeringsalternativ med olika livslängd. Det är även lämpligt vid jämförelser mellan leasing och köp. Metoden är även fördelaktig genom att den diskonterar investeringens samtliga kassaflöden.

- Om annuiteten är större än noll är investeringen lönsam.

- Vid jämförelser är störst annuitet bäst.

Internräntemetoden

- Huvudartikel Internräntemetoden

Internräntemetoden beräknar den räntesats, internräntan (IR), som investeringen avkastar. Fördelen med den är att den ger ett lättfattligt resultat. Nackdelen är att den är svår att räkna ut, och den lämpar sig inte för jämförelser. I vissa fall kan det dessutom finnas flera lösningar.

- En investering är lönsam om internräntan är högre än kalkylräntan.

- Det alternativ som har högst internränta är som regel mest fördelaktigt.

Kapitalvärdekvot

- Huvudartikel Nuvärdemetoden; se även avsnittet Begreppet Kapitalvärde nedan.

Kapitalvärdekvoten är nettonuvärdet delat med grundinvesteringen. Dess för- och nackdelar är alltså samma som för nuvärdet. Vid beslut om en enskild investering finns det således ingen anledning att beräkna kapitalvärdekvoten, det går lika bra att analysera nuvärdet direkt. Däremot kan det vara en fördel vid jämförelser, i synnerhet om kapitalet är begränsat. Det kan då vara viktigare att få så god avkastning som möjligt, inte att maximera förtjänsten.

- En investering är lönsam om kapitalvärdekvoten är större än noll. Skulle nuvärdet användas istället för nettonuvärdet, ska kvoten vara större än ett.

- Högst kapitalvärdekvot är bäst.

Annuitetskvot

- Huvudartikel Annuitetsmetoden

Vid olika lång livstid kan annuitetskvoten, annuiteten delat med grundinvesteringen, fylla samma funktion som kapitalvärdekvoten.

- En investering är lönsam om annuitetskvoten är större än noll.

- Högst annuitetskvot är bäst.

Differensmetoden

- Huvudartikel Differensmetoden

Differensmetoden fungerar bara vid jämförelser mellan två olika investeringsalternativ. Den innebär att skillnaden mellan de båda alternativens betalningsströmmar beräknas vid varje tillfälle. Därefter används nuvärdesmetoden.

- Resultatet ger ingen uppfattning om avkastningskraven är uppfyllda.

- Om nuvärdet är positivt är alternativ 1 bäst, är det negativt är alternativ 2 bäst.

Osäkerhetsbedömningar

Det är ofta svårt att ge exakta värden för exempelvis framtida försäljningsvolymer, inflation och andra faktorer som ligger framåt i tiden. Problemet gäller naturligtvis alla typer av prognoser, men investeringskalkyler kan göras för flera decennier framåt i tiden, exempelvis när det gäller fastigheter.

För att få en uppfattning om hur riskabel en invstering är kan en känslighetsanalys utföras. Det innebär att en av förutsättningarna varieras i taget, för att se hur pass känslig investeringen är för framtida förändringar. Oftast varieras inbetalningsöverskotten, ekonomisk livslängd och kalkylränta.

En annan variant är att göra en scenarioanalys, där kalkyleringen sker för olika scenarion. I specialfallet där bästa och sämsta scenario används kallas detta extremvärdesanalys.

Begreppet Kapitalvärde

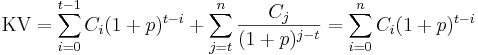

Begreppen kapitalvärde, kapitalvärdemetoden och kapitalvärdekvot används (numera) ofta synonymt med nuvärde, nuvärdesmetoden och nuvärdekvot. Begreppen är inte entydiga. Ofta åsyftas nettonuvärdet[2]. I flera källor[3] anges dock kapitalvärde (KV) som att det kan beräknas för vilken tidpunkt (t) som helst i en investerings livstid. Det inbegriper därmed både nuvärde och slutvärde, men är mer generellt än så, det inkluderar varje tidpunkt däremellan. När begreppet används i denna artikel, eller dess underartiklar, används det på detta sätt. Om grundinvesteringen skall medräknas eller inte låter vi vara öppet för användaren.

Kapitalvärdet definieras då som slutvärdet (med hänsyn till t) av betalningsströmmar före denna punkt, adderat med nuvärdet (vid t) av framtida betalningsströmmar. Den generella formeln blir:

För vidare information beträffande kapitalvärdekvot, se nuvärdemetoden.

Se även

- Investering

- Kalkylränta

- Ekonomisk livslängd

- Payback-metoden

- Nuvärdemetoden

- Slutvärdemetoden

- Annuitetsmetoden

- Internräntemetoden

- Differensmetoden

Referenser

Fotnoter

- ↑ 1,0 1,1 Hur vanliga olika kalkyleringsmetoder är bekräftas bland annat av en C-uppsats på Karlstads Universitet, som även går igenom tidigare undersökningar i frågan. Uppsatsen behandlar dock endast industriella investeringar i företag. Finansiella investeringar för företag, privatpersoner och organisationer behandlas inte. Se vidare Persson, Karin; Gustaf Posse, Maria Rosner: Investeringsbedömning - En studie om investeringsbedömningen i ett antal svenska tillverkande företag, Karlstads Universitet, Karlstad 2007 (PDF) (svenska). Hämtat 14 juni 2008.

- ↑ Se till exempel Overhead från kursen Kalkylering vid Matematiska Institutionen vid Linköpings Universitet (PDF), och Boverkets rapport Energideklarationer - lönsamma åtgärder.

- ↑ Exempelvis Andersson, Göran: Kalkyler som beslutsunderlag, Studentlitteratur, Lund [1983] 2001, 5:e uppl. (svenska). ISBN 91-44-01910-6. . Termen används på detta sätt, och dessutom som en redovisningsterm i artikeln Kapitalvärde Th. Westrin, E Eahlstedt och V.Söderberg: Nordisk Familjebok, Nordisk Familjeboks förlags aktiebolag, Stockholm 1924, Uggleupplagan, 36 (svenska). Hämtat 1 juni 2008.

Tryckta källor

- Andersson, Göran: Kalkyler som beslutsunderlag, Studentlitteratur, Lund [1983] 2001, 5:e uppl. (svenska). ISBN 91-44-01910-6.

- Brealey, Richard A.; Stewart C. Myers: Principles of corporate finance, McGraw-Hill Companies, Inc., [1981] 1996, fifth ed. (engelska). ISBN 0-07-114053-0.

Webbkällor

- Ett av flera dokument på webben som tjänat som uppdatering med vad som lärs ut vid universiteten idag: [|"Institutionen för ekonomisk och industriell utveckling, Linköpings Universitet"] (2007-05-11). ”Investeringar och investeringsbedömning” (på sv) (PDF). http://www.iei.liu.se/content/1/c6/08/19/51/Investeringar%20och%20investeringsbedömning.pdf. Läst 31 maj 2008.

- Paul Björnsson. ”Investeringsbedömning” (på sv) (PDF). Institutionen för teknisk ekonomi och logistik, Lunds Tekniska Högskola. http://www.iml.lth.se/kurser/mio201/Material/Investeringar/F1oF2_Inv.PDF. Läst 1 juni 2008.

- Se även huvudartiklarna för delavsnitten.